《中华人民共和国资源税法》(以下简称《资源税法》)自2020年9月1日起施行,一年来,地热界对《资源税法》和各地实施细则的争议从未停止。争议的焦点主要集中在地热能为可再生能源,却要缴纳高额的税费。在该法所附的《税目税率表》中,地热被划定为“能源矿产”,其征税对象为“原矿”,税率规定为“1%~20%或者1~30元/m³”。

征收对象是否合理?计税单位是否科学?近期以来,德国亥姆霍兹环境研究中心邵亥冰博士、中国科学院地质与地球物理研究所孔彦龙博士、江苏省环境科学院沈百鑫博士共同对《资源税法》实施细则的实施所带给地热产业的影响开展了分析研究。他们共同撰写的研究论文《浅议资源税法对地热产业的影响及政策建议》已经通过评审,不久后将在《科技导报》上刊出。近日,他们基于自己的研究结果,向《中国地热》记者讲述了现有《资源税法》和各地实施细则中存在的事实冲突和理解偏差等问题,并对完善地热资源税给出了几点具体建议。

三位研究人员一致认为,现行的实施细则之间存在着基本概念定义不清,有违事实,计税单位选用不当造成计税量不科学等问题,在部分内容上存在与上位法《资源税法》的不一致。这些矛盾和冲突将会对我国正在蓬勃发展中的地热能产业产生负面影响。在我国提出“碳达峰碳中和”目标的背景下,这一做法更将阻碍地热能更大规模化发展的步伐。

征税对象到底是什么?

《资源税法》于2020年9月1日正式实施,为配合该法的实施,北京、河北、天津等二十九个省市相继出台了地方执行细则,绝大部分省市将地热资源税的税率定为2至3元每立方米,个别省市高达10元,甚至30元每立方米。

在《资源税法》所附的税目表中,规定的征税对象是“地热”。当前争议的核心在于,这个“地热”到底指的是 “地热能”,“地热流体”,还是“地热资源”?根据中华人民共和国能源行业标准NB/T 10097-2018《地热能术语》的规定:“地热能是赋存于地球内部岩土体、流体和岩浆体中,能够为人类开发和利用的热能。地热资源则包括地热能、地热流体及其有用组分。”

由此可以看出,地热资源这个概念范围最大。它包括了地热能、地热流体及其有用组分这三个部分。而这三个部分中,地热流体又是地热能和有用组分的载体。资源税的征税对象到底是上述三部分的总和,还是指这三个部分当中的某一部分?邵亥冰表示,“我们的观点是地热资源税的应税产品,应当只有地热流体!”

他的回答也给出了依据:首先地热能是现行《可再生能源法》中已经明确规定的可再生能源之一。国家对可再生能源的态度是鼓励开发。而《资源税法》的征税对象是石油,煤炭,矿石等不可再生资源。对不可再生的资源,国家的政策是节约利用,有序开发。“大家可以看到,从来没有对太阳能进行收税,也从来没有对风能进行收税,它们都是可再生能源,国家鼓励开发。”邵亥冰补充说。研究人员在访谈中还表示,在不同的立法方向上,地热资源体现了其独特的属性。具体来说,地热资源既包含可再生的地热能,同时也包含不可再生的地热流体。“这是之所以会产生如此多的法律争议和现实冲突的关键所在”。

另一个更显而易见的原因是,从税目税率表的内容来看,当采用从量计征原则时,地热资源税的计税单位是立方米,是个体积单位。体积单位可以用来度量地热流体的数量,却不适用于对能量大小的描述。据此可以推理得出,地热资源税的应税产品,并不包含地热能。

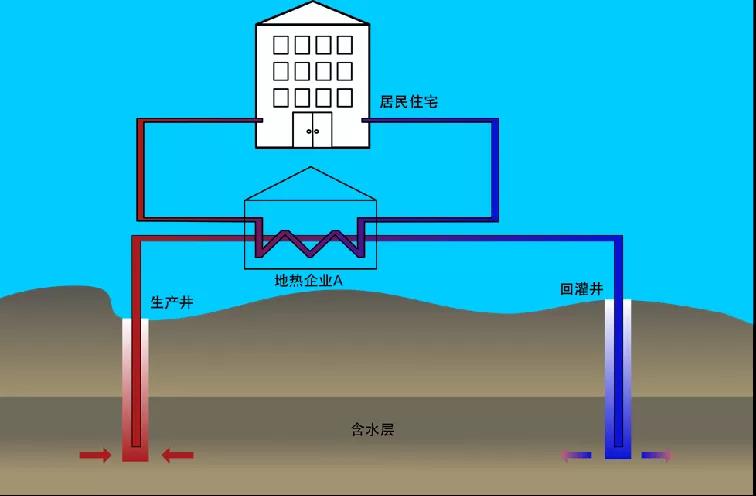

从目前各地实施细则中对地热资源税的规定来看,以北京市为例,对回灌地热水要征收每立方米1元。同样对回灌地热水进行规定的,还有天津、山西、河南等地。对此,邵亥冰、孔彦龙认为,目前地方对于回灌地热水征收资源税的行为,事实上超越了《资源税法》中赋予的权力范畴,存在下位的实施细则与上位法律之间的冲突。

从量计征标准是什么?

资源税按照《税目税率表》实行从价计征或者从量计征。目前全国所有省份或直辖市对地热资源都仅实行“从量计征”的原则。《资源税法》第三条文本中对实行从量计征的应缴税额做出了明确的规定:“实行从量计征的,应纳税额按照应税产品的销售数量乘以具体适用税率计算。”

假如地热企业实现了开采地热水100%回灌,由于企业向外销售的是热能,按照《资源税法》从量计征的应缴税额分析,作为应税产品的地热水并未对外销售。“也就是说如果要严格计征应税产品的话,其销售数量为0,那么该企业就无需缴付任何资源税。”邵亥冰说。

虽然各地的实施细则中选择了《资源税法》中《税目税率表》对地热征税税率的其中一项规定,但是由于法律正式条文中已经对税额的计算做出了规定,因此《税目税率表》和各地实施细则中对事实上并未销售的地热水开征资源税,依据的都是一项并不存在的事实,这显然是矛盾的。

有业内人士提出,地热尾水在被注入到回灌井后经过地下热储的加热,其中一部分又再次回到了生产井中。如果地热资源税的征收仅仅按照生产量计算,那就在事实上构成了对回灌地热水的重复征税。

除了上述应税产品的销售数量存在问题外,在《资源税法》及各地的实施细则中,把地热的征税对象定义为“原矿”,那么地热水到底是不是“原矿”?孔彦龙介绍,原矿指的是开采后未经加工的矿石。有观点认为,存在地下的地热水只要被开采出来,经过了除砂、换热等人为加工后就不再属于原矿。按照这种观点,地热资源税在计征时,就必须排除这部分已经回灌了的地热水。

国外征税是否有先例?

禁止地热尾水的直接排放,鼓励百分百回灌,是国际上大部分国家在地热开发领域的通行做法。全世界大多数国家通过对地热开发设置严格的探矿权和采矿权,以及完善的环境监测机制,以此来保障地热健康可持续开发,而并非需要通过实施资源税手段来实现。

邵亥冰以德国为例介绍,对于开发地热供暖项目,德国并不征收地热资源税,而是通过严格细化探矿权和采矿权的准入条件来实现。“如果在项目运行过程中出现向环境中排放地热尾水的情况,不但环保部门有权力根据法规对企业实施罚款,地方市政当局也有权直接吊销已经授予企业的采矿许可证。”在邵亥冰看来,德国这种做法的好处在于,并不需要在税法层面对实际的地热开发活动施加经济性影响,而是利用环保和采矿许可的硬性约束,从源头上保护了深部地热水资源。

据了解,德国地热发电项目可获得基本电价补贴,2004年电价补贴为0.15欧元/千瓦时,2009年电价补贴为0.16欧元/千瓦时,2012年电价补贴为0.25欧元/千瓦时。虽然德国地热资源条件并不丰富,但其政策保障了地热发电获得飞速发展。

再比如冰岛,为了鼓励企业进行地热开发,1961年冰岛政府建立地热基金,该基金主要用于地热的勘探和钻探服务。政府部门向地热勘探和钻探公司提供贷款,可覆盖高达60%的钻探成本,如果钻探成功,可在开采开始5年内以最高允许的利率偿还贷款;如果钻探未能产生可开采的热水,则贷款转换为赠款,无需偿还。该基金以此形式鼓励地热勘探并分担了开发风险。

土耳其作为近年来在地热能方面发展最快的国家之一,前不久土耳其驻华大使馆发文指出,“截至去年土耳其地热资源发电能力已达到 1650 兆瓦。由于私营部门投资和政府政策,土耳其地热发电厂的发电能力在过去10年中增长了100倍。”

目前土耳其在地热发电能力方面排名世界第四,土耳其之所以能成为近年来在地热能方面发展最快的国家之一,这离不开政府的积极推动:一是议会通过决议发展本国地热资源;二是地热立法,凡投资地热发电的均给予政策优惠。

征税对企业有何影响?

依据现行《资源税法》各地的实施细则,业内人士认为,虽然对不回灌的消耗性用水加大了税收,但对开展回灌的供暖企业进行征税,其实际效果就是大幅度提高了地热供暖企业的生产成本,不利于地热产业持续高质量发展。

以天津市为例,假设一口地热生产井流量约为100立方米/小时,有一口回灌井,水温为70 ℃,实现了60%开采地热水的回灌,采暖期为120天。根据天津市出台的资源税计征办法,按照目前回灌量每立方米1元、未回灌量每立方米3元的标准征收,则应对回灌部分的地热水和非回灌的部分分别计税,总合计51.84万元。如若地热尾水实现100%回灌,按照回灌量每立方米1元的标准,那么每个采暖季企业应缴纳28.8万元的资源税。

邵亥冰、孔彦龙、沈百鑫三位研究人员撰写的《浅议资源税法对地热产业的影响及政策建议》一文中以河北雄县地热供暖项目为例,采暖季期间,单口井每小时可稳定生产约120立方米地热水,水温为70摄氏度,地热尾水100%回灌。若40口井对县城400万平米建筑供暖,根据河北省最低2元每立方米的资源税率,企业在每个采暖季需要缴纳的资源税约2765万元。

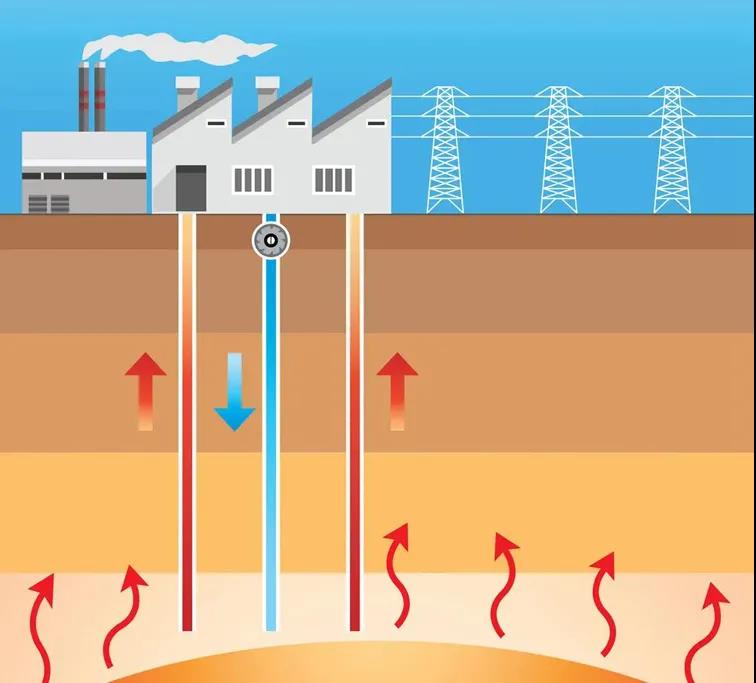

再以地热发电为例,在地热资源税的应税产品是地热水这一前提下,由于地热发电会从地热水中产生蒸汽,而蒸汽是气态的水,那么对应税地热水按照体积进行计量时,自然也包含蒸汽的体积。由于现有《资源税法》所附的《税目税率表》中规定,地热资源税的计税单位立方米,是体积单位,如果将地热水和蒸汽的总体积计税,这无疑会给企业带来一笔“天价”税收。邵亥冰表示,当这种计税行为应用于高温地热资源时,就会造成计税量不唯一,不科学的问题,同样也会极大地挫伤企业的积极性。

面对高额税负,业内人士呼吁,政府在做好保护地热水资源开发、保护生态环境的前提下,也要给地热企业以充分的积极性,保障清洁供暖事业发展。既能保护好地下水资源,又能够充分保障地热企业及用户的权益,这样才能够使得法律有效的执行下去。

如何改进地热资源税?

基本概念定义不清、应税产品计量不科学等问题,争议的背后折射出现有《资源税法》框架下的规范与地方执行细则中的理解偏差,进而导致使用结果冲突的问题,业内呼吁亟待改进地热资源税。

邵亥冰表示,目前资源税法所存在的一系列问题,可以从两方面进行拓展和解决:一是各地的地热开发企业要积极的同当地相关的税务、自然资源等主管部门,进行一个基于法律和事实、心平气和的协商,就目前地热资源税所牵扯到的问题进行沟通,把企业的诉求和法律上的逻辑同地方政府部门进行充分说明。二是从政府的层面来讲,税务、自然资源等主管部门可以建议全国人大进行释法, 明确涉及地热资源税的相关法律定义。或者可以请求国家税务总局,自然资源部等权威部门,对于地热资源的征税对象是不是地热水,以及地热水“原矿”的范畴等概念进行澄清。只有权威机关对厘清对相关概念的解释之后,各地才能依法开展地热资源税的征收工作。

孔彦龙谈到,当前《资源税法》的第三条销售数量认定问题,在征收回灌地热水问题上造成了地方实施细则与上位法《资源税法》之间的冲突。他建议各省市人大和资源税征收主管部门,出台相关政策,对回灌地热水免征资源税,或是给予同样额度的退税政策。此外,建议出具司法解释,对“原矿”在地热资源范围内的定义给予明确。只有待这些定义都明确之后,才能判定是否将未能回灌的地热水视为企业对外销售的矿产资源。

根据地热企业的实际情况,还应将实施细则中地热流体的计征单位改为质量单位吨。“只有把体积单位改为质量单位,才能从根本上解决司法实践中应税地热水计量不确定,不科学的问题。那么高温地热资源计税问题也会得到解决。”孔彦龙说。

“法律条文里面每一个字都有其明确的定义,会直接关系到具体执行法律时如何操作,所以从法律概念层面上要进行清楚的界定。”邵亥冰说,不管是从企业还是从政府方面来讲,如果大家都能够严格按照法律精神来规范和约束自己的行为,在国家大力推进“碳达峰,碳中和”的背景下,地热行业仍然有一个非常光明的未来。(文/代海雷)

评论已关闭。